La FDIC travaille actuellement sur un plan visant à protéger les clients des échecs potentiels des fintechs. Les banques devront surveiller de près les comptes gérés par ces tiers, en s’assurant que les finances des déposants restent sécurisées. Les récentes défaillances de banques telles que Silicon Valley Bank et Signature Bank soulignent l’urgence de ces dispositifs. Dans ce contexte, la sécurité et la stabilité des infrastructures de paiement à l’ère digitale restent des éléments-clés.

La FDIC, l’agence fédérale américaine en charge de l’assurance des dépôts bancaires, travaille sur un plan pour protéger les clients face aux risques potentiels posés par les fintechs. Avec l’essor rapide de ces nouvelles technologies financières, des mesures rigoureuses sont nécessaires pour garantir la stabilité du système financier et la sécurité des fonds des clients. Cet article explore les différentes mesures en cours d’élaboration par la FDIC pour surveiller les fintechs, protéger les dépôts non garantis et apporter une meilleure éducation financière aux consommateurs.

Table of Contents

ToggleSurveillance Renforcée des Fintechs par les Banques

La FDIC envisage de rendre obligatoire pour les banques de surveiller de près les comptes gérés par des tiers fintech. Cette surveillance renforcée vise à empêcher les défaillances inattendues et à identifier rapidement les problèmes susceptibles de poser des risques aux déposants. En effet, les fintechs ont modifié le paysage financier, et bien que ces innovations soient bénéfiques, elles nécessitent aussi une vigilance accrue.

Réponse aux Défaillances Bancaires

Lorsqu’une banque échoue, la principale priorité de la FDIC est de protéger les finances des déposants. Une des façons dont la FDIC le fait est d’assurer les dépôts jusqu’à un certain montant. Cependant, dans le cas des fintechs, le défi est encore plus grand. La FDIC travaille ainsi sur des stratégies pour s’assurer que même les dépôts non garantis, comme ceux observés lors de la crise de la Silicon Valley Bank et de la Signature Bank, puissent être protégés.

Fournir des Ressources Éducatives

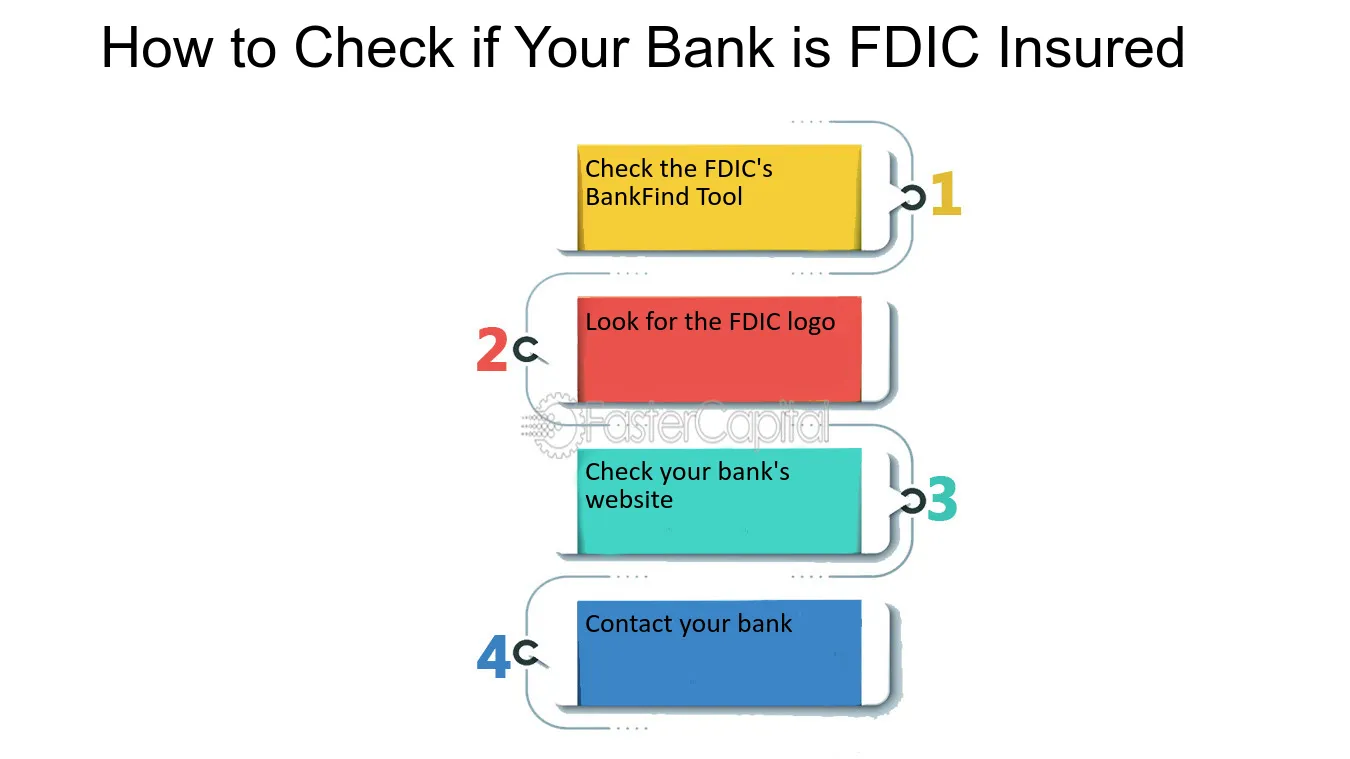

En plus de surveiller et de protéger les dépôts, la FDIC se concentre également sur l’éducation des consommateurs. Par le biais de programmes tels que Money Smart, les clients peuvent apprendre à mieux gérer leurs finances et à comprendre les risques associés aux nouvelles technologies financières. Cette approche proactive vise à réduire le nombre de consommateurs touchés par des défaillances technologiques.

Adoption et Régulation des Innovations Financières

La fintech a permis de réduire les barrières à l’entrée sur le marché financier, ajoutant une nouvelle couche de complexité dans la régulation bancaire. Les autorités, dont la Banque de France, sont conscientes de leur rôle crucial pour favoriser l’innovation tout en veillant à la sécurité et à la stabilité du système financier. Ainsi, la FDIC adapte continuellement ses dispositifs de régulation pour inclure les spécificités des fintechs, garantissant une surveillance apte à prévenir les crises potentielles.

Acquisitions Stratégiques des Fintechs

Les banques traditionnelles adoptent une approche défensive face aux fintechs en les acquérant pour protéger leur cœur de métier. Ces acquisitions permettent de prévenir le risque de désintermédiation de la relation client, en s’assurant que les services bancaires traditionnels restent au cœur des échanges financiers, même à l’ère du numérique.

Atténuer la Culture Toxique au sein de la FDIC

Récemment, la FDIC a fait face à des défis internes, y compris des allégations de « culture toxique ». Cela a conduit à la démission de son dirigeant, Martin Gruenberg. La résolution de ces problèmes internes est cruciale pour regagner la confiance du public et des acteurs financiers dans la capacité de la FDIC à réguler efficacement le secteur bancaire à l’ère numérique.

- Surveillance des Comptes: Les banques devront surveiller de près les comptes gérés par des fintechs tierces.

- Dépôts Non Garantis: La FDIC annoncera qui assumera le coût du sauvetage des dépôts non garantis.

- Protection des Déposants: La priorité de la FDIC est de protéger les finances des déposants en cas de défaillance bancaire.

- Money Smart: Programme de la FDIC pour aider les consommateurs à mieux gérer leurs finances.

- Barrières à l’Entrée: Les technologies financières abaissent les barrières à l’entrée sur le marché bancaire.

- Acquisitions Défensives: Les banques traditionnelles acquièrent des fintechs pour protéger leur cœur de métier.

Today, we issued a list of state nonmember banks recently evaluated for compliance with the Community Reinvestment Act. https://t.co/T1cYwg7LBp

— FDIC (@FDICgov) July 8, 2024